Steigende Zinsen machen Schuldverschreibungen auch für private Sparer wieder rentabel – doch es gibt hohe Risiken.

GeldanlageWie Sparer mit Anleihen jetzt wieder Zinsen verdienen können

Dank steigender Zinsen werden auch Anleihen wieder attraktiv für Geldanleger.

Copyright: picture alliance / dpa

Namen haben sie viele: Anleihen, Schuldverschreibungen, Renten, Bonds. Dahinter aber steckt im Prinzip immer dasselbe: Ein Wertpapier, dessen Inhaber jährlich eine feste Verzinsung erhält. Vielen Anlegern galten diese Papiere als die langweilige Schwester der Aktie. „Wer gut essen will, kauft Aktien – wer gut schlafen will, kauft Anleihen“, so soll einmal der legendäre Börsenexperte André Kostolany den Unterschied zwischen den beiden wichtigsten Geldanlageklassen erklärt haben. Doch als die Zinsen schwanden, wurde es noch langweiliger. Weil die Zinsen weltweit und insbesondere in der Eurozone jahrelang extrem niedrig bis negativ waren, waren auch die Renditen von Anleihen mies.

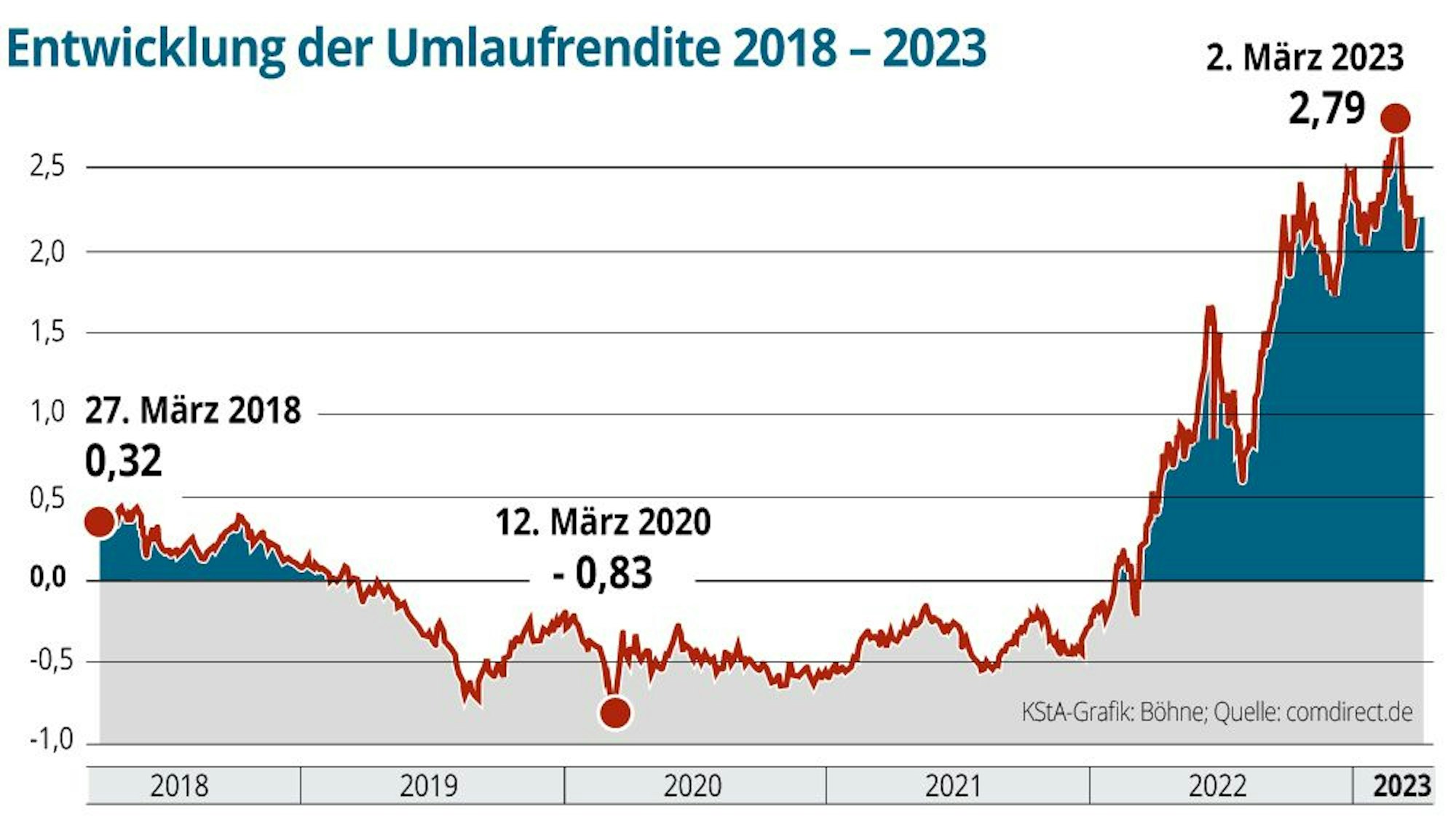

Die Zeit der negativen Umlaufrendite ist vorbei

Zwischen Frühjahr 2019 und dem Frühjahr 2022 war die sogenannte Umlaufrendite sogar negativ, der Staat bekam also Geld dazu, wenn er Schulden machte. Die Umlaufrendite spiegelt die durchschnittliche Rendite risikoarmer Anleihen wider. Sie bezieht sich nur auf deutsche Staats- und Kommunalanleihen sowie Anleihen von Emittenten erster Bonität. Berücksichtigt werden nur Anleihen mit einer Laufzeit von mindestens vier Jahren bis zu 30 Jahren und einer Restlaufzeit von mindestens drei Jahren. Also so ziemlich das Risikoärmste, was man an den Märkten so kaufen kann.

Copyright: Grafik: Thomas Böhne

Diese Zeiten sind definitiv vorbei. Die Renditen an den Anleihemärkten sind zurück, weil die Notenbanken zur Bekämpfung der Inflation kräftig die Zinsen nach oben geschraubt haben. Die genannte Umlaufrendite liegt seit September 2022 fast kontinuierlich bei über zwei Prozent. Am Montag lag sie bei 2,18 Prozent. „Anleihen ermöglichen wieder die Perspektive attraktiver Renditen“, sagt Ulrich Kater, Chefvolkswirt der Deka-Bank im Interview mit dem „Kölner Stadt-Anzeiger“. Von konjunkturell und inflationär heiklen Zeiten profitieren die verzinslichen Wertpapiere außerordentlich.

Anleihen funktionieren im Prinzip wie ein Kredit. Unternehmen oder Staaten leihen sich Geld, nicht bei einer Bank, sondern bei Investoren. Genauer gesagt, leiht er sich einen festen Betrag, den Nennwert, für eine bestimmte Laufzeit zu einem festen Zinssatz, dem „Kupon“. Wer das Papier nicht zwischenzeitlich verkauft, bekommt am Ende der Laufzeit den Einsatz zurück und hat bis dahin (in der Regel) jährlich die Zinsen vereinnahmt.

Selbstverständlich können die Papiere auch vor Ablauf verkauft werden, allerdings birgt das immense Schwankungen – potenziell in beide Richtungen. „Steigen die Zinsen, so erzielt der Anleger Kursverluste, die er aber nicht realisieren muss, wenn er die Anleihe bis zum Laufzeitende hält. Dieses nennt man den ‚Pull to Par’-Effekt, das heißt mit Laufzeitende wird die Anleihe zum Nennwert zurückgezahlt“, erklärt Thorsten Weinelt, Chefanleger der Commerzbank.

Schlecht verzinste Anleihen werden Banken zum Verhängnis

Steigen die Zinsen, so sind neue Anleihen höher verzinst und damit attraktiver als alte Anleihen. Entsprechend würde der Kurs der alten Papiere dann aktuell fallen. Das wird ganz aktuell vielen Banken zum Verhängnis, die viele schlecht verzinste Anleihen aus der zurückliegenden Niedrigzinsphase in ihren Büchern haben, und diese nun zu miesen Kursen auf den Markt werfen müssen, wenn sie Geld brauchen.

„Aktuell wird es zunehmend interessant, in Anleihen mit einer guten Bonität zu investieren, weil wir kurz vor dem erwarteten Ende des Zinserhöhungszyklus sind“, sagt Weinelt. Die Volkswirte der Commerzbank erwarten den Zinsgipfel sowohl bei der Fed als auch bei der EZB derzeit im Juni, nachdem die Notenbanken mit jeweils zwei Zinsschritten von 0,25-Prozent-Punkten auf den kommenden Sitzungen im Mai und im Juni ihre Leitzinsen nochmal erhöhen dürften.

Auch heutige, besser verzinste Anleihen sind selbstverständlich nicht risikolos. Erstens: Sollten die Zinsen und damit die Renditen weiter steigen, fällt der Kurs alter Anleihen. Sollten die Zinsen dagegen wieder sinken, gewinnen die Papiere an Wert. Zweitens: Anleihen sind Schulden, der Käufer des Papiers trägt das Risiko, dass das ausgebende Unternehmen pleitegeht und seine Schulden nicht mehr bezahlen kann. Dann ist das Geld futsch. Drittens gibt es noch ein Währungsrisiko, aber nur dann, wenn die Anleihe in Fremdwährung ausgegeben wurde.

Wer dieses Risiko schon mal ausschließen will, kauft besser nur Anleihen in Euro. Wegen der Risiken gelten für Anleihen die gleichen Spielregeln wie bei Aktien. „Anleger sollten mehr denn je nicht nur bei Aktien, sondern auch bei Anleihen auf eine breite Streuung achten. Es sollten zahlreiche Emittenten im Portfolio sein, das gilt insbesondere für Unternehmensanleihen. Aber auch bei europäischen Staatsanleihen ist eine ausgewogene Mischung essenziell“, sagt Deka-Volkswirt Kater.