Banken bekommen inzwischen 4 Prozent Zinsen für Geld, das sie bei der EZB parken. Doch viele geben das nicht an ihre Kunden weiter.

Finanztest-ExperteDas können Sie tun, wenn Ihre Hausbank keine Zinsen zahlt – ohne zu wechseln

Viele Banken zahlen ihren Kunden kaum Zinsen auf Tagesgeld.

Copyright: picture alliance/dpa

Mit 3 oder 4 Prozent Zinsen auf Tagesgeld werben Banken inzwischen. Doch viele Menschen haben bislang nichts davon: Gerade Filialbanken zahlen ihren Kunden weiterhin kaum Zinsen auf Tagesgeld. Wie Sie sich trotzdem gute Zinsen sichern. Wie Tagesgeld vor der Inflation schützt und dass keine hohen Beträge nötig sind: Wir klären hartnäckige Missverständnisse auf und beantworten die wichtigsten Fragen zu Tagesgeld und Festgeld.

Was bringt mir ein Tagesgeld- oder Festgeldkonto?

Im Gegensatz zum Girokonto werden auf Tages- oder Festgeld wieder Zinsen gezahlt. Damit eignen sie sich unter anderem, um Erspartes abseits der alltäglichen Zahlungen zurückzulegen. Tagesgeld- und Festgeldkonten können nicht am normalen Zahlungsverkehr teilnehmen, sie korrespondieren ausschließlich mit dem eigenen Girokonto.

Auf einem Festgeldkonto legt man Erspartes für einen bestimmten Zeitraum an – etwa ein oder zwei Jahre. In dieser Zeit kann man nicht über das Geld verfügen, der festgelegte Zinssatz bleibt gleich. Auf einem Tagesgeldkonto ist dagegen das angelegte Geld jederzeit verfügbar. Innerhalb eines Tages lässt es sich aufs Girokonto zurücküberweisen. Dafür gibt es etwas weniger Zinsen. Empfohlen wird, ungefähr drei Netto-Monatsgehälter als Notreserve auf ein Tagesgeldkonto zu packen – vor allen weiteren Überlegungen.

Alles zum Thema Stiftung Warentest

- Stiftung Warentest testet Toast Nur jedes zweite Toastbrot schneidet „gut“ ab im Test

- „Die Leute gaffen dich richtig an“ Uschi Glas spricht offen über Ehe-Aus nach Fremdgehskandal

- Arztkosten im Urlaub Mit Versicherungen ab 20 Euro gibt es „sehr guten“ Schutz

- Stiftung Warentest Die meisten Elektrogrills sind laut Test empfehlenswert

- Sechs Faktoren haben Einfluss Gleiches Brutto, anderes Netto – Warum der Lohn oft schwankt

- Stiftung Warentest Ein hoher Preis ist kein sicheres Zeichen für guten Honig

- Teilweise mit Weichmacher verunreinigt Stiftung Warentest prüft Sonnencremes fürs Gesicht

Gibt es überall wieder höhere Zinsen?

Nein, ein beträchtlicher Teil der Kreditinstitute zahlt noch immer keine oder nur geringe Zinsen aufs Tagesgeld. Das zeigt eine aktuelle Untersuchung des Vergleichsportals Verivox. Ein Drittel der Banken verzinst Tagesgeld demnach mit maximal 0,25 Prozent. Nur jede fünfte Bank zahlt 1 Prozent und mehr. Ausgewertet wurden Bestandskundenzinsen bei 740 Banken und Sparkassen.

Was auffällt: Bei den Regionalbanken haben Kundinnen und Kunden deutlich schlechtere Chancen. Zinsen in Höhe von 1 Prozent und mehr zahlt nur jede zehnte Genossenschaftsbank und 15 Prozent der Sparkassen. Bei bundesweit aktiven Banken sind es dagegen 68 Prozent.

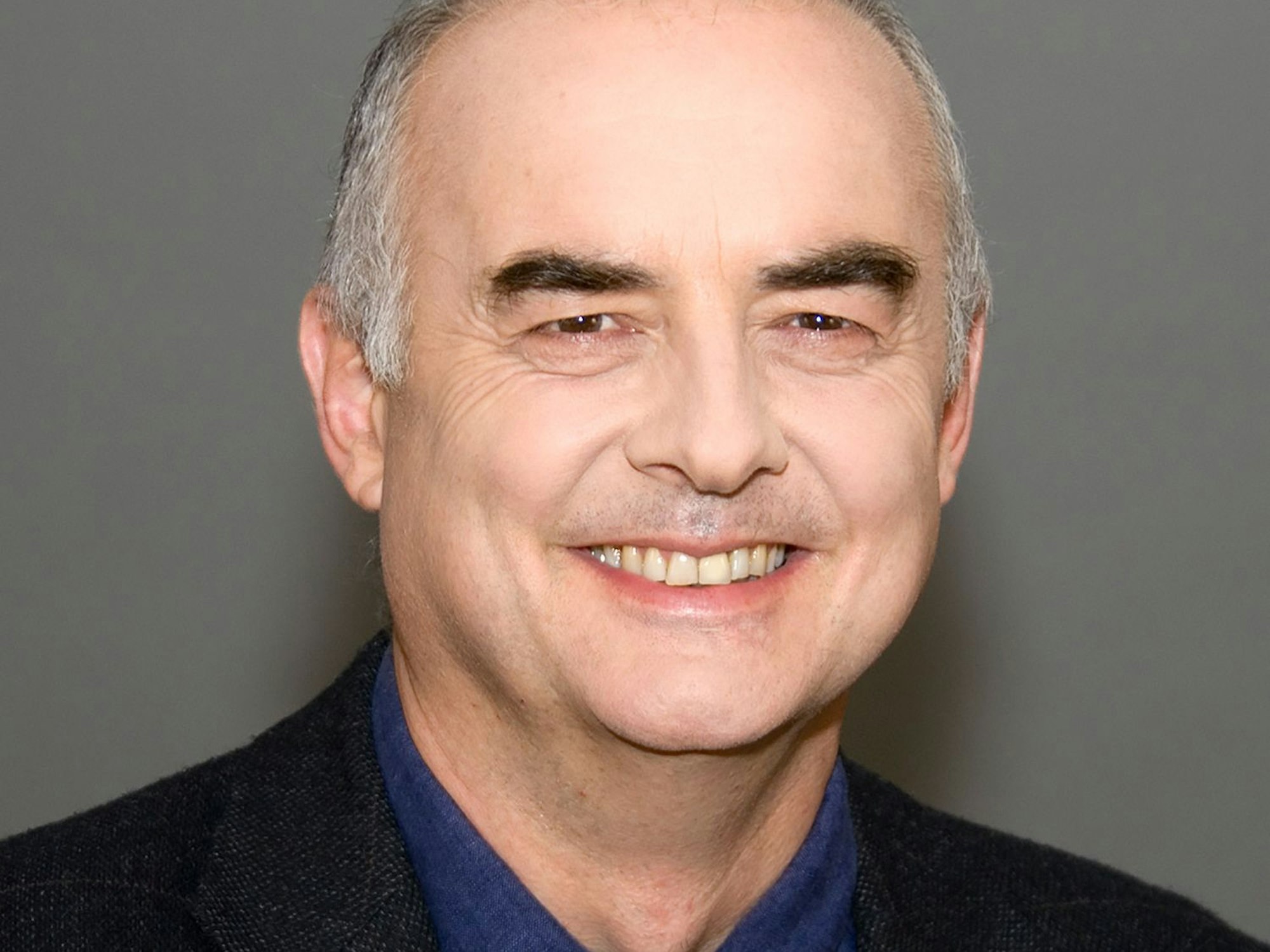

Das beobachtet auch Finanztest. „Wenn man bei einer Filialbank sein Girokonto hat, kann man Glück haben, dass sie dort ein konkurrenzfähiges Tages- oder Festgeld im Angebot haben“, so Uwe Döhler, Finanzexperte bei der Stiftung Warentest. Doch zumindest in der Breite werde das Geld dort deutlich niedriger verzinst als marktüblich – vor allem bei Volksbanken und Sparkassen, wo viele Menschen ihre Girokonten haben. Oft gebe es kein Tages- oder Festgeld. Womöglich bekomme man „andere Produkte als vermeintlich sicher“ angeboten. „Dann sollte man sich eher am Markt nach guten Tages- und Festgeldkonten umsehen.“

Sollte man die Bank wechseln, wenn man keine guten Zinsen bekommt?

Die Bank zu wechseln, ist nicht notwendig. „Es gibt sehr viele Angebote, wo Sie Ihr Girokonto zum Beispiel bei der Sparkasse oder der Volksbank behalten können und einfach ein zusätzliches Tagesgeldkonto bei einer anderen Bank eröffnen, sozusagen als Parkkonto“, sagt der Finanztest-Experte. Das Geld bleibt kurzfristig verfügbar. „Sie überweisen es auf das Tagesgeldkonto und wenn Sie es benötigen, können Sie es innerhalb eines Tages wieder auf Ihr Girokonto zurück überweisen.“

Wieso können Banken eigentlich wieder 3 oder 4 Prozent Zinsen zahlen?

Grund ist die Politik der Europäischen Zentralbank (EZB), erklärt Uwe Döhler. Die EZB versucht, die hohe Inflation in den Griff zu bekommen und hebt seit einem Jahr immer wieder die Zinsen an, zuletzt vergangene Woche. Entscheidend ist der Einlagenzins, erklärt Döhler, auch „Einlagefazilität“. Das ist der Zins, zu dem Banken Geld bei der EZB anlegen können. „Mittlerweile zahlt die EZB für solche Gelder, die Banken bei ihr parken, selbst 4 Prozent“, sagt Döhler.

Uwe Döhler ist Finanztest-Experte für Geldanlage und Privatfinanzen bei der Stiftung Warentest

Copyright: Katharina Dönhoff/Stiftung Warentest/dpa-tmn

Das heißt: „Wenn Sie aktuell bei der Bank 1 Prozent Zinsen für ein Tagesgeld kriegen, dann bräuchte die Bank gar nichts weiter tun als dieses Geld bei der EZB zu parken und sie hätte 3 Prozent eingenommen.“ Bei 10.000 Euro Erspartem wären das im Jahr 100 Euro Zinsen für den Kunden und 300 Euro für die Bank. Jahrelange Nullzinsen und Strafzinsen hatten die Banken dagegen an ihre Kundschaft weitergegeben, erklärt Döhler.

Was bringen mir Zinsen auf das Ersparte, wenn die Inflation so hoch ist?

„Gerade jetzt, wo die Inflation sehr an der Kaufkraft nagt, sollte man keine größeren Beträge völlig zinslos auf irgendwelchen Konten länger rumliegen lassen“, sagt der Finanztest-Experte. Zinsen schwächen den Werteverlust durch die hohe Inflation ab. Beim Girokonto oder dem Sparbuch wirkt sie dagegen ungebremst, das Geld verliert tatsächlich an Wert, aktuell etwa 6 Prozent. „Wenn Sie das Geld auf dem Tagesgeldkonto zu 3 Prozent liegen haben, halbiert sich der Verlust schon mal“, so Döhler.

Noch geringer wird er, wenn sich Inflationsrate und Zinssatz weiter annähern – also etwa, wenn die Inflationsrate weiter abschmelzt, wie von Experten prognostiziert. „Perspektivisch kann es durchaus sein, dass Tages- und Festgelder den Inflationsausgleich hinkriegen“, sagt Döhler.

Ab welchem Betrag kann ich ein Tagesgeldkonto eröffnen?

Oft geben die Banken zwar einen Mindestanlagebetrag vor. In manchen Fällen werden 10.000 Euro und mehr vorausgesetzt. Bei vielen Banken sind es 5000 oder 2500 Euro – teils reichen bereits 500 Euro.

Wie finde ich ein seriöses Angebot?

Es gibt inzwischen Unmengen an Vergleichsportalen, die nicht alle unabhängig bewerten. Eine gute Übersicht bietet die Tagesgeld- und Festgeld-Rechner von Finanztip. Für Beträge ab 20.000 Euro empfehlen wir den kostenpflichtigen Finanztest Tagesgeldvergleich. Dort werden nur Angebote von Banken mit guter Einlagensicherung angezeigt, die beispielsweise Kosten für die Kontoeröffnung oder die Kopplung an ein Girokonto ausschließen.

Worauf muss ich achten?

Einlagensicherung: Im Falle einer Bankenpleite müssen Sparer zeitnah wieder an ihr Geld kommen. Nach EU-Recht sind 100.000 Euro pro Bank und Kunde abgesichert. Damit die Einlagensicherung im Ernstfall funktioniert, beschränken sich Finanztest und Finanztip auf Länder mit Topbewertung der Ratingagenturen. Sie empfehlen beispielsweise Banken aus Deutschland, Frankreich, Luxemburg, Niederlande, Norwegen, Österreich oder Schweden.

Nur Neukunden oder neu angelegtes Geld: Oft schließen Banken ihre eigenen Kunden von attraktiven Sonderkonditionen aus.

Befristet: Die beworbenen 4 Prozent werden nur für 6 Monate gewährt. Danach wird der Zinssatz deutlich schlechter. Wer sich selten kümmern will, achtet auf die Zinsen für Bestandskunden.

Höchstbetrag: Oft wird ein Zins nur für einen begrenzten Betrag gewährt.

Quellsteuer: Wichtig ist, dass keine Quellsteuer abgeführt werden muss.

Für mich kommt nur eine Bank mit Filiale in Frage.

In diesem Fall können Sie zumindest die Banken vergleichen, die eine Filiale in erreichbarer Nähe haben. Vielleicht bekommen Sie keine 4 Prozent Zinsen, aber finden dennoch ein gutes Angebot.

Was ist ein guter Zeitrahmen bei Festgeld?

„Die einjährige Laufzeit ist im Augenblick die beste Anlage, wenn Sie einen guten Zinssatz herausholen und Ihr Geld vor der Inflation schützen wollen“, rät Döhler. Derzeit gebe es zwischen einjährigen und fünfjährigen Festgeldern kaum Zinsunterschiede. Festgelder mit einem Jahr Laufzeit liegen teils bei 4 Prozent. „Bei 5-Jahres-Festgeldern sieht es nicht besser aus – teilweise sogar schlechter.“ Eine längere Laufzeit könne aber Sinn ergeben, wenn Sie ein bestimmtes zeitliches Sparziel haben. „Dann muss man sich nicht mehr drum kümmern.“